「移転価格対応の内製化支援」

移転価格税制に対応できる社内体制を構築することにより、移転価格リスクと対応コストの両方を継続的に低減するためのコンサルティング

移転価格調査の対象は大企業から中堅企業にシフトしており、最近は資本金1億円未満の税務署所管企業にまで指摘が行われるようになっています。

2020年には国税局の移転価格専担部署が廃止され、他の国際課税分野と同列に扱うようになったため、移転価格課税のハードルが下がっているとも言われています。

海外子会社との取引の妥当性を証明するためには移転価格文書(ローカルファイル)の整備が必要ですが、外部コンサルタントに「ローカルファイルの代行作成」を依頼すると、社内のノウハウ蓄積が不十分になるなど様々なデメリットが生じます。

「ローカルファイルの代行作成」ではなく「移転価格税制に対応できる社内体制作り」を目的とした日本で唯一のコンサルティング

コンサルティング説明資料をダウンロードする

中堅企業の場合は、移転価格文書の更新や寄附金対策などを含め、移転価格税制に自力で対応できるようになること(=移転価格対応の内製化)が最も現実的な選択です。当事務所は移転価格対策専門事務所として、中堅企業の皆様が移転価格税制に自社で対応できるようになるためのご支援・サービスを行っています。

次年度以降は自社でローカルファイルの更新ができるようになる

当事務所のコンサルティングは、単に移転価格文書を作成するのではなく、次年度以降は自社で更新できるようになることを目的として支援・サポートを行います。ローカルファイル作成に加えて、海外子会社に対する寄附金リスクなど国際税務に関する他の分野についてもご支援致します。

移転価格文書の内製化コンサルティングの詳細はこちら

よくあるお悩みと解決策

①移転価格税制のことがあまりわからない

→初めて移転価格対応に取り組むことを前提としていますので、移転価格税制に関する知識が全くなくても問題ありません。移転価格文書の作成から更新までしっかり支援させていただきます。

②海外出張旅費や出向者人件費などの海外寄附金リスクが不安

→ローカルファイルの作成と合わせて、海外寄附金リスク全般を低減するためのご支援・サービスも行っております。

③移転価格対応にかけることができる予算と人員に限りがある

→他業務との兼務を前提とした上で、ローカルファイルの自力更新や寄付金対応ができる社内体制の構築をご支援します。

④海外取引について相談できる相手がいない

→移転価格税制以外の国際税務や海外取引についてのご相談も承ります。

⑤移転価格税制について調査官から質問を受けた

→移転価格税制を含む国際課税への対応は十分でしょうか。早めにご相談下さい。

移転価格税制に関するよくあるご質問はこちら

最新記事

-

2026.03.04 移転価格全般品質管理活動が無形資産になる可能性 | 押方移転価格会計事務所

2026.03.04 移転価格全般品質管理活動が無形資産になる可能性 | 押方移転価格会計事務所 -

2026.03.02 お知らせ移転価格税制セミナー 2026年6月(東京・大阪) | 押方移転価格会計事務所

2026.03.02 お知らせ移転価格税制セミナー 2026年6月(東京・大阪) | 押方移転価格会計事務所 -

2026.02.17 世界の移転価格税制メキシコの移転価格税制 | 押方移転価格会計事務所

2026.02.17 世界の移転価格税制メキシコの移転価格税制 | 押方移転価格会計事務所 -

2026.01.11 移転価格全般寄与度利益分割法を使うこともたまにある | 押方移転価格会計事務所

2026.01.11 移転価格全般寄与度利益分割法を使うこともたまにある | 押方移転価格会計事務所 -

2025.10.29 移転価格全般グループ利益の最大化という経済合理性 | 押方移転価格会計事務所

2025.10.29 移転価格全般グループ利益の最大化という経済合理性 | 押方移転価格会計事務所 -

2025.09.23 国際税務イノベーションボックス税制と移転価格税制の関連

2025.09.23 国際税務イノベーションボックス税制と移転価格税制の関連

ピックアップ記事

-

2024.02.22 ピックアップ記事親子間取引の商流変更時に考えること | 押方移転価格会計事務所

2024.02.22 ピックアップ記事親子間取引の商流変更時に考えること | 押方移転価格会計事務所 -

2024.01.12 ピックアップ記事海外子会社に無形資産があると主張する日 | 押方移転価格会計事務所

2024.01.12 ピックアップ記事海外子会社に無形資産があると主張する日 | 押方移転価格会計事務所 -

2023.10.25 ピックアップ記事2022年、2023年の為替レートの変動は特殊要因といえるか | 押方移転価格会計事務所

2023.10.25 ピックアップ記事2022年、2023年の為替レートの変動は特殊要因といえるか | 押方移転価格会計事務所 -

2023.05.26 ピックアップ記事無形資産があるかどうかの判断基準 | 押方移転価格会計事務所

2023.05.26 ピックアップ記事無形資産があるかどうかの判断基準 | 押方移転価格会計事務所 -

2022.12.01 ピックアップ記事日本サイドの利益率は無視していいのか | 押方移転価格会計事務所

2022.12.01 ピックアップ記事日本サイドの利益率は無視していいのか | 押方移転価格会計事務所 -

2022.11.04 ピックアップ記事内製化支援とローカルファイルの外注作成の比較 | 押方移転価格会計事務所

2022.11.04 ピックアップ記事内製化支援とローカルファイルの外注作成の比較 | 押方移転価格会計事務所

移転価格税制または海外寄附金による

不測の追徴課税を受けるリスクがないかチェック!

- ローカルファイルの作成を行っていない

- 海外子会社との取引額が年間数億円ある

- 海外子会社に親会社から出張支援を行っている

- 海外出向者の人件費を親会社が負担している

- 海外子会社に無利息で貸付を行っている

- 親会社のノウハウを海外子会社に無償で公開している

該当する項目がある場合は、以下をご確認下さい。

-

1そもそも移転価格税制とは何?

海外子会社に対する「身内びいき」を防止するルール

移転価格税制とは、海外子会社との取引を資本関係のない第三者と同様の条件で行いなさいという税制です。

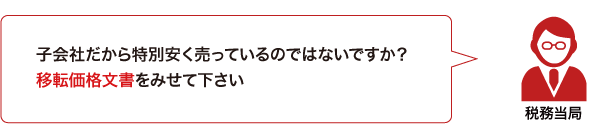

税務当局は「子会社だから身内びいきをしているかもしれない」という疑いを持っており、税務調査の時に海外子会社との取引を第三者間取引と同様のルールで行なっていることを説明した移転価格文書(ローカルファイル)の提出を求める場合があります。

- あるべき価格は3億円では

なく3億3000万円と算定 - 差額の3000万円を

所得加算 - さらに7年間

さかのぼることができる

ローカルファイルを提出できない場合、税務当局は独自にあるべき価格(独立企業間価格)を算定し、法人税の金額を再計算することができます。(これを推定課税といいます。)

《 推定課税のイメージ 》

海外子会社への実際の販売価格が年間3億円だとします。その3億円の妥当性をローカルファイルによって説明できなかったため、税務当局があるべき価格を独自に推定し、その結果が3億3000万円だったとします。この場合、差額の3000万円を利益の計上もれとして修正申告をすることになります。

さらに移転価格税制では最長7年間さかのぼって修正することができますので、単純計算ですが、3000万円×7年=2億1000万円も利益を増やして法人税を再計算することになります。

2億1000万円利益が増えると、加算税や延滞税も含めて追徴税額は約1億円になります。この推定課税を避けるために移転価格文書(ローカルファイル)が必要となるのです。

- あるべき価格は3億円では

-

2移転価格調査の対象は大企業から中堅企業へ。移転価格専門税理士への相談が急務!

]

]大企業の移転価格対応が一巡し、

税務調査の目は確実に中堅企業にシフトしています国税庁のホームページから、移転価格調査によって追徴を受けた企業数と金額の推移をまとめました。

令和3年度 令和4年度 令和5年度 令和6年度 追徴件数 154件 149件 125件 107件 追徴総額 333億円 392億円 512億円 399億円 平均 2.1億円 2.6億円 4.1億円 3.7億円 数十億円から100億円以上の大型案件があると平均追徴税額が押し上げられますので、ボリュームゾーンとしては1億円程度の案件が多いと予想されます。

-

3否認が容易な「海外子会社への寄附金」

移転価格より怖ろしい海外子会社への寄附金

調査する側の手軽さという点において移転価格より怖ろしい項目が、海外子会社への寄附金です。移転価格調査は、調査する当局側にも負担がかかります。それに比べて、海外子会社への寄附金は否認がはるかに容易です。

- 海外子会社に5000万円

貸し付けてますね。 - 利息は受け取って

いないのですね。 - 本来受け取るべき利息を

子会社に寄付した

とみなします。

このように、非常に簡単に否認されてしまいます。(海外子会社への寄附金とは現金を渡すことではなく、「海外子会社に何らかの経済的支援を行い、その対価を受け取らないこと」を意味します。)

海外子会社への寄附金として指摘される主な項目には下記があります。

- 海外子会社への出張支援

- 海外出向者の人件費の親会社負担

- 海外子会社への無利息貸付

- 海外子会社からのロイヤリティーの未回収

企業が行う寄付は通常、一定額を損金算入できます。国や地方公共団体への寄付は全額損金算入可能ですし、それ以外の寄附金については資本金の金額をベースにした一定の損金算入限度額が設けられています。

ですが海外子会社(国外関連者)への寄付については、損金算入が一切認められていません。そのため税務調査で海外子会社への寄附であると認定された場合は、全額が所得加算となります。

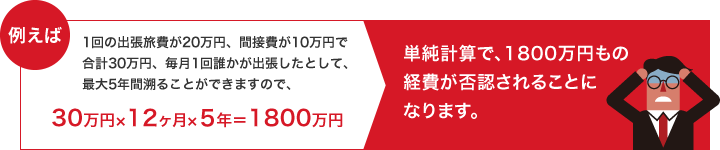

海外出張費の否認イメージ

海外子会社への出張経費が否認されるケースが後を絶ちません。

親会社から海外子会社に出張し、その出張が子会社支援だと認定された場合、フライト代等の実費及び日割人件費が海外子会社への寄附と認定されることになります。

- 海外子会社に5000万円

中堅企業も移転価格税制への対応が必要な時代

海外進出企業が増加する中、税務当局は海外取引に対する調査を強化しています。中堅企業も移転価格税制や海外寄付金にしっかり対応していくことが必要な時代になりました。大企業のように多額のコストをかけることができない中堅企業は、可能な限り社内に移転価格税制に関するノウハウを蓄積することが重要です。

一定のノウハウを学習すれば、移転価格税制への自社対応は十分可能です。外注で移転価格文書を作成するよりも大幅にコストを抑えることができますし、経理のレベルも確実に上がります。

移転価格税制、海外寄附金にしっかり対応できるようになってこそ、

「経理がグローバルに対応した」

「グローバル企業としてのレベルがひとつ上がった」といえるのです。

移転価格コンサルタント

押方 新一

おしかた しんいち

公認会計士・税理士

企業が自分自身の力で継続的に移転価格税制に対応できるようになるための社内体制の構築支援を行う専門コンサルタント

-

お電話でのお問い合わせ

受付時間/9:00~17:00

受付時間/9:00~17:00 -

メールでのお問い合わせ

お問い合わせ