- HOME

- 移転価格お役立ち情報

- ピックアップ記事,移転価格文書化

- ローカルファイル例示集のポイントと移転価格文書化制度の改正 | 押方移転価格会計事務所

押方移転価格会計事務所の移転価格お役立ち情報

ローカルファイル例示集のポイントと移転価格文書化制度の改正 | 押方移転価格会計事務所

【追記】2020年6月改定

「ローカルファイル作成にあたっての例示集」は、2020年6月に改定され、「DCF法を用いた場合の計算」「法人が用いた予測の内容等」「比較対象取引の差異調整」の項目が追加されました。

これは2019年の税制改正においてディスカウント・キャッシュ・フロー法が追加されたことと、比較対象取引の差異調整の方法として四分位法の採用が正式に認められたことに対応したものです。

移転価格文書化制度の改正とローカルファイル例示集

2016年に国税庁から発表された「移転価格税制に関する文書化制度の改正のあらまし」と「移転価格文書(ローカルファイル)の例示集」を元に、現行の文書化制度の概要と例示集により明確になったポイントをまとめてみました。(連結総収入が1000億円未満であることを前提とする)

<目次>

・ローカルファイルとは

・全ての国外関連取引が移転価格税制の対象であることは変わらない

・移転価格文書の「作成と提出のタイミング」が変更になった

・ローカルファイル例示集の位置づけ

・ローカルファイル例示集で明確になった点

・ローカルファイルを作成するだけでは移転価格問題は解決しない

・自社で移転価格税制に対応できるようになろう

ローカルファイルとは

ローカルファイルとは、海外子会社(国外関連者)との取引が移転価格税制に準拠しているかどうか(=独立企業間価格で取引しているかどうか)を検証した書類のことです。

税務調査においてローカルファイルの提出を求められた場合、45日または60日以内の指定された期日までにローカルファイルを提出する必要があります。

期日までにローカルファイルを提出できなかった場合、税務当局は同業他社の利益率を用いる等の方法によって算出した金額を独立企業間価格であると推定して、更正または決定を行うことができます。

全ての国外関連取引が移転価格税制の対象であることは変わらない

まず改正による変更のない点として、国外関連取引(≒海外子会社との取引)は金額の大小に関わらず全て移転価格税制の対象になるということを押さえておきましょう。

(国外関連取引の種類については、こちらをご確認下さい。)

国外関連取引は独立企業間価格で行う必要がありますので、税務当局からの求めがあれば、独立企業間価格で取引を行っていることを説明する資料(いわゆる移転価格文書)を提出する義務があり、提出できなければ推定課税の適用を受ける可能性があるということは改正前後で変更ありません。

移転価格文書の「作成と提出のタイミング」が変更になった

ではどこが改正になったのかといいますと、「移転価格文書の作成と提出のタイミング」です。

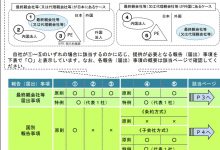

これまでは税務当局からの求めに応じ遅滞なく提出するとされてきましたが、2017年4月1日以降に開始する事業年度については国外関連取引の金額の大きさより、「同時文書化対象取引」と「同時文書化免除取引」とに区分し、それぞれ移転価格文書の作成と提出のタイミングが明確化されました。

同時文書化対象取引とは

特定の海外子会社との棚卸資産取引及び役務提供取引の額が50億円以上(受払合計)、または特許権等の売買やロイヤリティーの収受などの無形資産取引3億円以上(受払合計)の取引

※相殺せずそれぞれの取引の総額で判定

同時文書化免除取引とは

上記の金額未満の国外関連取引

<同時文書化対象取引の場合>

移転価格文書の作成タイミング

→確定申告書の提出期限(「同時文書化」とは確定申告期限までに移転価格文書を作ることを意味します)

移転価格文書の提出タイミング

・移転価格文書(ローカルファイル)

→45日以内の調査官の指定する日

・移転価格文書を作成するための関連資料(バックデータ)

→60日以内の調査官の指定する日

ローカルファイル(移転価格文書)の作成期限と提出期限はこちらで解説しています

<同時文書化免除取引の場合>

移転価格文書の作成タイミング

→指定なし(同時文書化義務免除)

移転価格文書の提出タイミング

・移転価格文書(ローカルファイルに相当する書類)

→60日以内の調査官の指定する日

・移転価格文書を作成するための関連資料(バックデータ)

→60日以内の調査官の指定する日

関連記事

同時文書化(移転価格文書の作成)義務免除でも「文書化」は必要

ローカルファイル例示集の位置づけ

このように移転価格文書の作成と提出のタイミングが改正になるのですが、これとは別に移転価格文書の中身についての例示集も公表されました。

この例示集は法規則ではなく、参考資料として移転価格文書に記載する一般的な例を示したものです。「実際に必要とされる内容は取引の内容、規模、重要性等により異なる」とされていることにご留意下さい。

(移転価格文書に記載すべき項目についてはこちらをご確認下さい。)

例示集の公表によりルールが変更になった訳ではありませんが、いくつか明確になった(と思う)点はありますので下記に記載します。

ローカルファイル例示集で明確になった点

・取引単位営業利益法(TNMM)を前提としている

独立企業間価格の選定方法は、複数の方法の中から最適な方法を選ぶことになっていますが、現状は圧倒的に取引単位営業利益法(TNMM)が選択されることが多いです。ですので、この例示集もTNMMを前提として記述していると思われます。

・移転価格税制においては、独立企業間価格は、原則として取引単位ごとに算定する(17ページ)

・切り出し損益は原則として営業損益まで算出する(17ページ)

・公開データ等に合理的な基準でスクリーニングする(28ページ)

といった記述からそのことが伺えます。今後も当面はTNMMが主流の計算方法であり続けると思われます。

・切出損益の根拠資料として未監査の財務諸表等の使用を容認している

国外関連者の財務諸表について監査済のものがない場合は、未監査のものでも構わないし、取引単位ごとに区分されているのであれば、セグメント損益や事業部損益等の管理会計の資料を使ってもいいことが明記されています。(17ページ)

管理会計の資料をうまく使うことにより、移転価格対応の省力化を行いたいところです。

・独立企業間価格までの調整方法についても記載する

移転価格分析の結果、独立企業間価格レンジから外れている場合は、独立企業間価格までの具体的な調整方法を明記することとされています。例示集では、期末において独立企業間価格レンジの平均値となるように価格調整金を支払うという例が記載されています。(27ページ)

・先に内部比較対象取引の有無を検証し、無ければ外部公表データを使う

比較対象取引の選定にあたっては内部比較対象取引を優先すると明記されましたので、企業データべースを用いて外部比較対象取引を探す前に、内部比較対象取引の有無を確認することが必要です。(28ページ)

ローカルファイルを作成するだけでは移転価格問題は解決しない

ローカルファイルの必要性を認識した企業は、コンサルタントにローカルファイルの作成を依頼することが多いのですが、ローカルファイルを単に作成するだけでは移転価格税制に関する問題の根本解決とはなりません。

ローカルファイルの代行作成には下記3つのデメリットが存在するためです。

デメリット① ノウハウの蓄積が不十分になる

ローカルファイルの作成を外注すると文書作成過程にブラックボックスが生じます。

完成したローカルファイル(移転価格分析報告書)についての説明を受けただけでは理論的背景や実務の細かい部分についての理解が不十分となる可能性が高いです。

税務当局にローカルファイルの内容を説明するのは企業自身なのですから、採用されなかった独立企業間価格算定方法などを含め、しっかりとローカルファイルの中身を理解しておくことが重要です。

デメリット② 年度更新のたびに多額のコストがかかる

ローカルファイルは毎期更新が必要な書類です。ローカルファイルの中身についての理解が不十分な場合、年度更新のたびに外部コンサルタントに依頼せざるを得なくなり、結果的にコスト増となります。

「〇年前に一度ローカルファイル(移転価格文書)を作ったのですが、予算の都合で、その後は放置されていまして・・」というご相談を受けることもあります。

ローカルファイルは1年分だけ作ってもあまり意味がありません。年度更新のことも考えた上で文書化を行いましょう。

デメリット③ 日常対応ができない

ローカルファイルの作成は移転価格対応の一部に過ぎません。

下記のような細々とした日常業務については、外部のコンサルタントがその都度対応することが難しいため、社内に移転価格税制に関するノウハウを蓄積しておくことが重要です。

-

<日常的な移転価格対応の例>

- 新しく始まる海外子会社との取引価格の設定

- 商流変更が起きた場合の移転価格リスクの有無の検証

- 利益率レンジからの逸脱が起きそうな場合の対応

- 来期の予算・経営計画に移転価格上のリスクがないか検証

- 親子ローン実行時の通貨及び金利の決定(海外寄付金対策)

- 海外出張旅費が本社負担か子会社負担かを判断(海外寄付金対策)

移転価格税制に自社で対応できるようになろう

ローカルファイルの作成を外部コンサルタントに依頼するだけでは、移転価格税制に対する問題の根本解決にはならないことがおわかりいただけたと思います。

ローカルファイルの作成を外注するのではなく、移転価格税制及び海外寄付金に対応できる社内体制を整備することが重要です。

グローバル企業の一員として移転価格税制に対応できる会社になりたいとお考えの方は、当事務所のコンサルティング説明資料をご確認下さい。

コンサルティング説明資料のダウンロードはこちら

あわせて読みたい記事

-

お電話でのお問い合わせ

受付時間/9:00~17:00

受付時間/9:00~17:00 -

メールでのお問い合わせ

お問い合わせ