- HOME

- 移転価格お役立ち情報

- 移転価格全般

- ロイヤリティ料率の設定を外部コンサルタント任せにしてはいけない | 押方移転価格会計事務所

押方移転価格会計事務所の移転価格お役立ち情報

ロイヤリティ料率の設定を外部コンサルタント任せにしてはいけない | 押方移転価格会計事務所

- 2021.09.08

- 移転価格全般

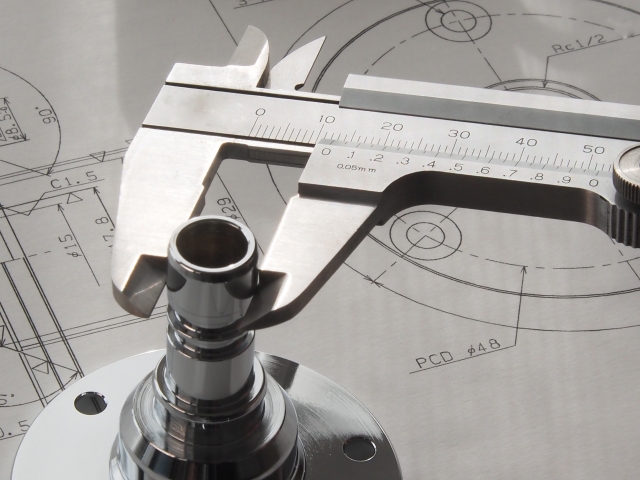

海外子会社からの受け取るロイヤリティの料率やロイヤリティの計算対象となる売上の範囲(海外子会社の売上全体、Out-Out取引(外外取引)の売上全体、特定製品の売上など)に決まった算出方法はありません。

次のように移転価格事務運営要領にも「総合的に勘案する」と書かれているだけです。

<移転価格事務運営要領3-12>

調査において無形資産が法人又は国外関連者の所得にどの程度寄与しているかを検討するに当たっては、例えば、次に掲げる重要な価値を有し所得の源泉となるものを総合的に勘案することに留意する。

イ 技術革新を要因として形成される特許権、営業秘密等

ロ 従業員等が経営、営業、生産、研究開発、販売促進等の企業活動における経験等を通じて形成したノウハウ等

ハ 生産工程、交渉手順及び開発、販売、資金調達等に係る取引網等

実際はロイヤリティだけを単独で考えるのではなく、製品・商品の取引や役務提供取引、日本本社と海外子会社の利益水準、配当方針、事業方針などを総合的に考慮すべきものですので、税務というよりは経営マターと考える方が適切です。

このような経営マターを外部のコンサルタントが決定することには無理があります。

移転価格リスクだけを考えればいいというものでもありませんので、移転価格税制の基礎的知識を得た上で、企業自身が自社にとって最適なロイヤリティのあり方を模索する以外にありません。

これは当事務所が移転価格対応は内製化すべきと主張する根拠のひとつといえます。

外部コンサルタントは技術面の評価ができない

日系企業の海外進出の典型例は、海外に製造子会社を作るパターンです。

このケースで海外子会社からロイヤリティを受け取るのであれば、その名目は「製造ノウハウの使用料」になるのが普通です。

日本本社が長年かけて開発した成果・企業秘密を海外子会社に公開することによって海外子会社が高い利益を得ているのであれば、超過収益部分はロイヤリティという形で日本本社に帰属させるべきという考えです。

企業によっては製品ごと、あるいは販売先ごとに異なるロイヤリティ料率を設定していることもあります。

この製品は3%、これは2%、これは1%という感じです。

それぞれの製品を作るにあたって使用する無形資産(製造ノウハウ)のレベルが違うという理由からですが、これも外部のコンサルタントが判断できる範ちゅうを超えています。

外部のコンサルタントはその業界の人間ではありませんので、ノウハウの程度を評価することは難しいです。企業にヒアリングをして、難しい技術が必要な製品とそうでない製品の区別を多少知る程度がせいぜいです。

税務調査時にロイヤリティ料率やロイヤリティの設定範囲について説明するのは企業自身なのですから、やはり企業が主体性をもって対応すべき課題といえます。

<この記事を書いた人>

押方移転価格会計事務所 押方新一(公認会計士・税理士)

「移転価格対応に失敗したくない人が最初に読む本」

個別相談付き移転価格入門セミナー

【記事数300以上】移転価格お役立ち情報一覧

移転価格文書化コンサル専門-押方移転価格会計事務所TOP

あわせて読みたい記事

-

お電話でのお問い合わせ

受付時間/9:00~17:00

受付時間/9:00~17:00 -

メールでのお問い合わせ

お問い合わせ