- HOME

- 移転価格お役立ち情報

- ピックアップ記事,海外寄附金

- 海外子会社への出張旅費の寄附金認定を防ぐための5ステップ | 押方移転価格会計事務所

押方移転価格会計事務所の移転価格お役立ち情報

海外子会社への出張旅費の寄附金認定を防ぐための5ステップ | 押方移転価格会計事務所

海外関連の税務調査で最も指摘件数が多いものが、海外出張旅費の否認です。

国外関連者(海外子会社)がある企業はさまざまな目的で海外子会社に出張をします。

☑海外子会社への技術指導

☑海外子会社への営業支援

☑海外子会社の予算のチェック

☑海外子会社の役員会への参加

しかし、これらが日本本社のためではなく子会社のための出張であると判断された場合、海外子会社に無償支援(=寄付)を行ったとして、フライト代、ホテル代、出張手当等の出張旅費(アブセンスフィー)の損金算入が否認されることになります。

日本本社から子会社経由で現地ユーザーに販売している場合は、 「子会社の売上が上がれば、結果的に日本本社の売上につながるからいいじゃないか。」 と言いたくなるところですが、残念ながらその理論で調査官が納得する可能性は低いです。

「第一義的に利益を得るのが子会社ですので、それは子会社がお金を払って受けるべきサービスです。子会社が御社以外の独立した第三者に依頼していたとしたら、無料では済まなかったでしょう。」と言われてしまうでしょう。

海外出張旅費は最長5年間さかのぼって否認される可能性があります

まずフライト代金等の旅費実費が否認され、場合によっては日割人件費や一般管理費も否認されます。

1回の出張旅費が20万円で日割人件費・一般管理費が10万円とすると、1回の出張で30万円も否認されることになります。年間10回出張に行っていたら300万円、それが5年だと1500万円です。

これまでの調査では指摘がなかったのに突然否認されますので、多くの企業があわてて子会社に旅費を請求し始めます。ですがそうなると、今度は子会社から猛反発を受けることになります。「お金がかかるなら来ないでくれ」「ビジネスクラスではなくエコノミーで来てくれ」という話になります。

子会社の利益水準が低い場合は特に請求しにくいですが、調査官は「子会社の利益水準に配慮して請求しなかったのであれば、それこそまさに寄付ですね。」と言ってきます。本社の税務担当者にとっては頭の痛い問題といえるでしょう。

そこで、海外出張旅費問題を少しでもスムーズに解決する方法を考えてみました

参考になれば幸いです。

<目次>

STEP1:子会社の理解を得る

STEP2:海外出張で便益を受けるのはどちらかを明確にする

STEP3:親会社都合の海外出張には証拠書類を整備

STEP4:子会社のための海外出張はかかった費用を請求

STEP5:グループ間取引のポリシーを文書化しておく

関連する項目も押さえておこう

まとめ

Step1:子会社の理解を得る

国際関係の税務調査において最も指摘件数が多いのが海外出張旅費の未回収ですが、ではなぜそのようなことが起きるのでしょうか?

それは親会社だから子会社を支援するのが当たり前という感覚が親会社と子会社の両方にあるからです。子会社に問題があれば親会社から人を送って解決してあげるのが当然という感覚と、税法上のルールにズレがあるため、このような指摘が量産されるのです。

この問題の解決のためにまずは、子会社の理解を得ることから始めましょう。

「親子とはいえ別会社です。子会社支援のために出張する時は実費は負担してもらいますよ。」と啓蒙活動を行うことが大切です。社内勉強会も有効でしょう。調査で否認を受けた後に「税務調査で否認されたので、今日から出張旅費を請求することになりました。」となるのは格好悪いので避けたいところです。

Step2:海外出張で便益を受けるのはどちらかを明確にする

子会社の理解を得ることができたら、次は海外出張の分類作業です。親会社から子会社に出張したからといって、全てを子会社負担にする必要はありません。親会社の都合による出張の場合は、当然ながら親会社負担となります。

そこでまずは過去の出張履歴を引っ張ってきて、親会社と子会社のどちらのための出張であったかを分類しましょう。例えば下記のように分類することができます。(あくまで一例とお考え下さい。)

(親会社の都合による出張)

- 株主活動:子会社の株主総会への参加等

- 市場調査:その商品のその国における反響を子会社からヒアリングし、他の国での事業展開に活かす等

- 品質管理:その製品のその国の気候下における品質劣化を調査し、新製品の開発に活かす等

- コンプライアンス:子会社の法令違反の有無を監視し、グループ企業全体のコンプライアンス向上に努める等

(子会社都合による出張)

- 技術指導:製造工程における歩留まりの改善を、日本本社の技術部に教えてもらう等

- 販促支援:地元の顧客への商品説明を経験豊富な日本本社の営業課長に行ってもらう等

- 内部管理面の支援:社内のイントラネットを、親会社のシステム担当者に構築してもらう等

(区別があいまいなものは折半もあり)

すべての出張がきれいに分類できればいいですが、実際はどちらともいえない出張があるものです。そのような場合は、双方にとって便益があると考えて旅費を折半するのもひとつの方法です。

STEP3:親会社都合の海外出張には証拠書類を整備

親会社都合の出張で子会社には請求しないと判断した場合、そのことを説明できる資料(出張報告書など)を残すようにしましょう。税務調査では、書面として残っていることが極めて重要です。

出張経費の精算を行う際に税務担当者が出張報告書に目を通し、子会社支援と受け取れる記述になっていないかをチェックする体制になっていれば完璧です。

STEP4:子会社のための海外出張はかかった費用を請求

分類の結果、子会社のためであると判断された部分はかかった費用を請求する必要があります。フライト代、ホテル代、出張日当といった実費に加え、出張者の日割人件費(社会保険料を含む)と一般管理費も請求するのが建前です。

日割人件費の具体的な計算方法は明文化されていませんが、必ずしも本人の給与でなくても構わないです。給与テーブルを基準に、役職ごとの1日当たりの請求額を算出し、税務調査時に計算根拠として提出できるようにしておきましょう。一般管理費も原価計算などで目安となる数値があればそれを用い、無ければ一律5%のマークアップとするなどのルールを決めましょう。

また送金と源泉税についても確認が必要です。実際に送金できるかどうか、その際に源泉されるかどうかについては子会社に確認するようにしましょう。

子会社の業績等の理由からどうしても請求できない場合は、やむを得ませんので確定申告時に自己否認するようにして下さい。

STEP5:グループ間取引のポリシーを文書化しておく

このように海外出張旅費の負担者についてのルールを決めたら、その内容を書面化しておくことをお勧めします。給与の格差補填など他のグループ間取引とともに「グループ間取引ガイドライン」といった名称で文書化し、全社的な決裁を得ておくのです。

この文書を税務調査時に提出すれば、税務コンプライアンスへの意識の高さをアピールできます。全く対策を行っていない会社との差は歴然ですので、調査がスムーズに進むことは間違いありません。子会社にもこのガイドラインを渡しておけば、親子とはいえ別家計であるという認識が高まりますし、子会社の税務調査時においても有用です。

移転価格税制や寄付金は、どうしてもあいまいな部分が残る分野です。説明の仕方ひとつで、多額の追徴を受けるか免れるかが分かれてしまいます。だからこそ、グループ間取引の方針を明文化しておくことにより、客観的な説明資料を作っておくことが大事なのです。

関連する項目も押さえておこう

出張旅費を回収した時の会計処理

子会社から回収した費用は、旅費や人件費のマイナスにはせず雑収入(消費税は不課税)として計上しましょう。厳密には出張旅費の実費を回収したのではなく、子会社に提供したサービスの対価を受け取ったということになりますので、新たな役務収益を計上して下さい。

移転価格税制における整理としては、海外子会社に提供した役務に重要性がない場合、役務提供にかかった総原価の金額を(利益をのせることなく)独立企業間価格にできるというルールを適用する形になります。

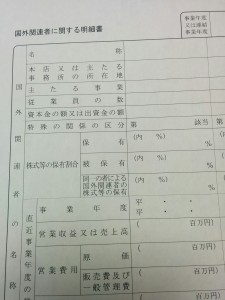

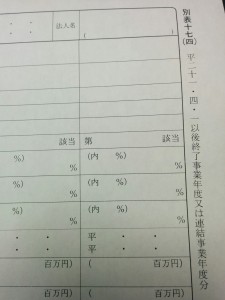

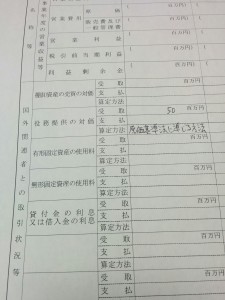

別表17-4への記載

法人税申告書別表17-4(国外関連者に関する明細書)の記載ですが、「国外関連者との取引状況等」の「役務提供の対価」の部分の「受取」欄に出張旅費の回収額を百万円単位で記載し、「算定方法」の欄には「原価基準法に準じる方法と同等の方法」と記載して下さい。(欄が狭いので「準原価基準法」と記載してもいいでしょう。)

写真を撮るのが下手なので見づらいですが、何とか解読して下さい。。

無形資産との関係

海外出張をした時に無形資産を使用したかどうかも実は重要な検討項目です。役務の提供(=マンパワーの提供)と特許技術などの無形資産の使用は本来は別のものです。

出張時に無形資産を使用しているにもかかわらず、ロイヤリティーを回収していない場合、役務提供の対価として出張旅費を回収していても、ロイヤリティーの回収もれを指摘される可能性があります。

両者の区別は不明確な面が多いですが、例えば親会社からの出張者が子会社で使用した技術がその後、子会社自身で使えるようになるのであれば、それはノウハウの提供(=無形資産の使用)であり、そうではなくサービスを提供して終わりという場合は役務提供と考えることができます。

特にメーカーの場合は、ロイヤリティー契約の有無及び内容と、海外出張時の役務提供との関係を確認し、いずれかの回収漏れを指摘されないかを検討することも必要です。

まとめ

海外出張により子会社が全く利益を得ていないと主張することは困難です。対価を全く回収していないと抗弁のしようもなく寄付金として認定されてしまいます。

ですが、一部だけでも回収していれば、「回収額が多いか少ないか」という妥当性の議論に持ち込むことができます。妥当性の議論になった時により多くの情報を持っているのは会社側ですから、税務当局もそれを覆すことは難しくなります。

そのためには、先手を打って対策を打つことが重要です。海外出張旅費を含むグループ間取引についてのポリシー構築し、文書化しておいて税務調査時に提出すれば課税リスクを低く抑えることができます。

上記を参考に、ぜひ自社のグループ間取引をチェックしてみて下さい。

移転価格対応をお考えの方へ

<この記事を書いた人>

押方移転価格会計事務所 押方新一(公認会計士・税理士)

「移転価格対応に失敗したくない人が最初に読む本」

個別相談付き移転価格入門セミナー

【記事数300以上】移転価格お役立ち情報一覧

移転価格文書化コンサル専門-押方移転価格会計事務所TOP

あわせて読みたい記事

-

お電話でのお問い合わせ

受付時間/9:00~17:00

受付時間/9:00~17:00 -

メールでのお問い合わせ

お問い合わせ