- HOME

- 移転価格お役立ち情報

- 移転価格文書化

- 外資系大企業の日本法人はe-tax(電子申告)でマスターファイルの提出が必要 | 押方移転価格会計事務所

押方移転価格会計事務所の移転価格お役立ち情報

外資系大企業の日本法人はe-tax(電子申告)でマスターファイルの提出が必要 | 押方移転価格会計事務所

- 2017.05.29

- 移転価格文書化

2016年の税制改正によって、連結総収入1000億円以上の企業グループはマスターファイル(事業概況報告事項)を提出することが義務化されました。

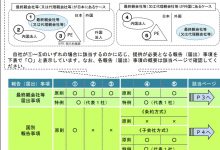

これは日本に本社がある企業だけでなく、外資系企業の日本子会社にも適用されることに注意が必要です。例えば、アメリカに本社がある連結1000億円以上の企業グループの日本子会社は、マスターファイルを日本の国税当局に提出する必要があるということです。

時期についてですが、「2016年4月1日以降に開始する親会社の会計期間終了日の翌日から1年以内」ですので、親会社が3月末決算の場合は2018年3月31日が最初の提出期限となります。

(その1年前である2017年3月31日までに最終親会社がどの会社であるかを記載した「最終親会社等届出事項」も提出する必要がありますので、まだ出していない場合は早急に提出しましょう。)

日本子会社の規模は関係ない

このルールの厳しいところは日本子会社の規模は関係がないということです。日本子会社が数名規模の会社であってもグループ全体で1000億円以上であれば、マスターファイルの提出義務が生じ、提出しなかった場合は30万円以下の罰金となってしまいます。

親会社が作ったマスターファイルを入手し、日本基準にカスタマイズして提出することができれば比較的作業負担は小さくて済みますが、親会社からマスターファイルを入手できない場合は自力で作成する必要があります。

なお当事務所では、親会社が作ったマスターファイルを日本仕様に変更する場合や、マスターファイルを最初から作る場合のご支援が可能です。

国別報告書(CbCR)は親会社が提出

マスターファイルと並んで導入された国別報告書(CbCR)は、原則として親会社が本国で提出するものですので、日本子会社が作成する必要はありません。ですが念のため、親会社が本当に提出するかどうかを確認しておく方がいいでしょう。

<この記事を書いた人>

押方移転価格会計事務所 押方新一(公認会計士・税理士)

「移転価格対応に失敗したくない人が最初に読む本」

個別相談付き移転価格入門セミナー

【記事数300以上】移転価格お役立ち情報一覧

移転価格文書化コンサル専門-押方移転価格会計事務所TOP

あわせて読みたい記事

-

お電話でのお問い合わせ

受付時間/9:00~17:00

受付時間/9:00~17:00 -

メールでのお問い合わせ

お問い合わせ